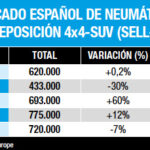

“Neumáticos 4×4-SUV: del récord de 2022, al -7% hasta mayo”. Así titula ‘EuroPneus’ el reportaje de su ya tradicional radiografía al detalle sobre la evolución y tendencias del mercado español de reposición de neumáticos para vehículos 4×4-SUV, que publica en su reciente número impreso 278 de junio, con todos los datos de volumen y valor, tanto a nivel de sell in (o ventas al canal: Europool, a cierre de mayo) como de sell out (o ventas al usuario final: GFK, a cierre de marzo). Radiografía que salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

Tras la remontada del 28% vivida en 2021, y pese a toda una ‘rueda’ de incertidumbres (Guerra Rusia-Ucrania, subidas de precios,…), el mercado español de reposición de neumáticos 4×4-SUV volvió a acelerar en 2022 con una subida final acumulada del 4%, estableciendo así un nuevo récord de ventas al canal próximo a 1,8 millones de unidades, según Europool. Sin embargo, con los datos recién salidos del horno en la mano, a cierre de mayo el mercado de cubiertas 4×4-SUV se desinfla un 7%, aunque expertos del sector defienden que “no podemos hablar de ‘pinchazo’ porque se compara con una primera parte del año 2021 en la que experimentamos tres subidas de precios hasta el mes de mayo, lo que provocó que alcanzáramos niveles de stock históricos”.

“Stock históricos”. Efectivamente, dar salida primero al stock para capitalizar el inmovilizado antes de volver a comprar. Ese es el quid de la cuestión (incluidas la citada ‘rueda’ de incertidumbres e inflación) que marca hoy el rumbo del mercado español de reposición de neumáticos en general, y en particular en el segmento de cubiertas 4×4-SUV, a la hora de argumentar el ‘cambio de tendencia’: de cerrar 2022 con una subida del 4% y una cifra récord superior a 1.767.000 unidades (unas 72.000 más respecto a 2021), a acumular a cierre de mayo un descenso del 7% con cerca de 720.000 unidades, unas 55.000 cubiertas menos que hace un año, siempre según los datos de Europool (ETRMA).

En este contexto de altibajos, al analizar el récord de ventas al canal y las claves principales, incluido el boom de las cubiertas 4×4-SUV all season, tanto a nivel de sell in como de sell out, unos especialistas del sector coinciden en explicar que “las matriculaciones de vehículos de tipología SUV suponen más del 50% desde el año 2020. En realidad, el aumento de esta tipología de vehículos es exponencial, pasando de representar un 25,2% en 2015 al 54,3% en el 2022. Por tanto, es normal, que los cambios en las nuevas matriculaciones, se vaya reflejando en los datos de ETRMA. Lo mismo sucede con el segmento de neumáticos para todo tiempo. El crecimiento de estos neumáticos esta siendo de doble digito durante los últimos años y, por ende, no es de extrañar que la misma tendencia que tenemos en otros segmentos se refleje en el segmento SUV / 4×4”.

Otros expertos detallan que “por mix de marca, las Budget crecen tanto como las Quality y las Premium juntas; el mercado del neumático del 4X4-SUV no es ajeno a la realidad actual, y el encarecimiento de prácticamente todos los productos redunda en que los usuarios intenten ajustar su presupuesto, también en la compra de neumáticos. Por mix de producto, las cubiertas de 17” son las que más crecimiento experimentan, seguidas por las de 18” y superiores”. Y también reconocen que “A cierre de 2022 en sell-in, el segmento SUV-4×4 experimentó un alza moderada respecto a 2021 (con crecimientos de doble dígito en el caso de las cubiertas todo tiempo). En sell-out, por el contrario, la falta de stock, unida a la rueda de factores externos (alza de precios, conflicto Rusia-Ucrania…) causó un descenso superior al 10%”.

Las incertidumbres de 2022 (en especial, la guerra Rusia-Ucrania) siguen latentes en el arranque de 2023 y la inflación continúa ‘desinflando’ el bolsillo de los conductores, pasando factura al mercado español de reposición de neumáticos 4×4-SUV que cae un 7% a cierre de mayo respecto a hace un año cuando, entonces, el canal adelantó las compras ante las anunciadas subidas de precios… de ahí los citados “stock históricos”. Al analizar esta evolución, desde Michelin defienden que “si hablamos de sell in, estamos comparando con una primera parte del año pasado en la que experimentamos tres subidas hasta el mes de mayo, lo que provocó que alcanzáramos niveles de stock históricos. Por tanto, la comparación no sería justa, y no podemos hablar de un “pinchazo”. A estas alturas del año pasado pensábamos que todavía podía haber más subidas, lo que provocó que se adelantaran compras y se llenaran los stocks. Esto es algo que no está pasando en 2023, donde no experimentamos ese efecto tan fuerte que se dio el año pasado. La inflación, que no ha descendido a niveles que podamos considerar normales, sigue causando cierta tensión. A nivel de sell out, hay que tener en cuenta que ya en 2021 teníamos una seria crisis, con la inflación y todavía en fase de recuperación después de la pandemia. Pero en 2022 se sumó a todos estos factores la guerra de Ucrania, lo que amplificó la situación de incertidumbre. Además, esto pasó fundamentalmente a partir de abril. Por tanto, no es un dato tan negativo, si tenemos en cuenta que la comparación es con un trimestre del año pasado en el que aún no había estallado la guerra. En valores absolutos de volúmenes, el dato, aunque es negativo, no es tan desfavorable. Ahora debería suceder a la invers: en sell in, a partir del mes de mayo del año pasado los volúmenes bajaron, por lo que prevemos que el comparativo sea positivo; mientras que en sell out empezaremos a compararnos con un mes influenciado por la crisis, por lo que los resultados también empezarán a ser mejores”.

Para Continental, “desde el punto de vista global, podemos observar que el segmento sigue teniendo un comportamiento mejor que el desempeño del resto del mercado. Es cierto que ha sufrido una pequeña corrección, que no solo ha sido menor que el resto del mercado, sino que también coincide con meses de años previos influenciados artificialmente por fluctuaciones de precio. A nivel de mix se sigue reforzando el segmento, donde las marcas premium y quality crecen respecto al 2022 y el segmento Budget pierde volumen. Por tanto, podemos hablar de un segmento de mercado con un alto valor y dinamismo”.

En Bridgestone señalan que “si analizamos en profundidad el primer trimestre de 2023 en Europool, vemos que la caída en el mercado de 4×4/SUV se ha producido principalmente en marcas Quality y Budget, mientras Premium crece 4 puntos, aun comparándose con una demanda inusualmente alta en el primer trimestre del 2022. El segmento de 4×4 continuará creciendo, empujado por las buenas cifras de matriculaciones, y aunque puede haber alguna caída en algún mes concreto, se deberá mas a un efecto de la estacionalidad de la demanda que a una tendencia.”

En Hankook apuntan que “existió un acelerón en la salida de la crisis de la pandemia y, sobre todo en 2022, la tendencia sólo podía ser alcista tras más de dos años en los que lo que primaron fueron las restricciones a la movilidad. La caída a cierre de mayo obedece a la ‘vuelta a la normalidad’ de muchos de los parámetros unida a la delicada situación económica de la actualidad. Las importaciones han sufrido también un ligero retroceso, si bien es menor, algo que es lógico, ya que la coyuntura económica global le ha dado un respiro al mercado asiático. Antes, la falta de barcos y contenedores disponibles hicieron que los precios de estos envíos se disparasen. En la actualidad, si bien no se ha alcanzado la competitividad de antes de la crisis, la tendencia parece haberse suavizado, con una evidente caída de los fletes y, por lo tanto, aumentando la competitividad de los neumáticos asiáticos, que además cuentan a favor con otros factores, como el encarecimiento de la fabricación en Europa y la cercanía a unas materias primas que también están conteniendo sus precios”.

Pirelli argumenta que “en clave sell-in, el segmento 4×4-SUV ha experimentado una caída moderada que ha afectado especialmente a las terceras marcas (con una reducción cercana al 30% respecto a 2022). En los datos acumulados del primer trimestre respecto a los del pasado ejercicio se mantiene una inercia al alza que roza el 5% en todas las estacionalidades. A nivel de sell-out no cambia la tendencia, que sigue siendo negativa aunque mostrando una cierta recuperación respecto a 2022”.

A rueda de ello, Top Recambios, distribuidor multimarca, reconoce que “sin duda algun,a los datos del mercado del 2023 están afectando a todas las clases de productos y no puede ser una excepción este producto. Por un lado, la caída de las ventas de vehículos que se llevan acumulados, afecta a la tendencia alcista que venía teniéndose en los periodos anteriores. Por otro lado, y en lo relativo al mix de marca, la evolución a segmentos más focalizados en el precio, esta afectando igual que al resto de segmentos de productos existentes. El usuario final esta viendo limitada su capacidad de gasto, por lo que busca refugio a sus necesidades en productos que le aporten ‘calidad-segura’ a un precio competitivo. El portfolio de las marcas asiáticas cada vez es más completo, cubriendo en muchas de ellas esta tipología de producto con un alto nivel de calidad y con un nivel de precio muy atractivo, por lo que es lógico que cada vez estén cogiendo más espacio en el mercado. No debemos olvidar que las marcas asiáticas son referentes en muchas ocasiones de elevados niveles de tecnología”.

2023: claves de la caída de ventas y pronóstico para el segundo semestre

Al analizar el arranque del mercado de neumáticos 4×4-SUV, Tiresur, distribuidor exclusivo de marcas como Triangle, Giti o GT Radial, diferencia entre la evolución de las ventas vía Europool y las importaciones ‘made in Asia’: “Es evidente que los incrementos de tarifa de los fabricantes europeos han provocado un desposicionamiento difícil de defender en el mercado frente a productos de calidad similar. En este sentido, las marcas asiáticas de gran recorrido, como Giti y Triangle, tienen una clara ventaja. La magnífica relación calidad-precio y disponibilidad continua son los dos factores de ventaja que presentan estas marcas. Un etiquetado mejorado y argumentos de venta bien defendidos por el taller, terminan por convencer a los propietarios del vehículo”.

Grupo Zenises señala que “en los últimos años el canal de venta de vehículos 4×4-SUV es el que más crece con respecto a otros. Esto no solo engloba el 4×4 como tal, sino también SUV y Crossover all season. Cada vez el fabricante ofrece una gama más extensa, esto es el resultado de su aumento de ventas, sobre todo desde la zona centro hacia el norte de España. La situacion macro y micro a nivel consumidor final nos confirma un crecimiento en ventas de las marcas quality -budget, frente a las premiun en reposición. Volvemos a tener precios interesantes (hemos bajado tarifas más del 20%) y recuperar interés y posición en el mercado. Esperamos seguir creciendo y a partir de septiembre aún más. En nuestra marcas ofrecemos una reposición del 80% del mercado sobre lo que se demanda, incluso podríamos llegar al 90%”.

Para Lubrimed, distribuidor multimarca, “la clave de este descenso se explica principalmente por la inflación de los precios: si lo extrapolamos a las compras de vehículos SUV/4X4, aproximadamente un vehículo nuevo cuesta un 40% más que hace 5 años. Además, hay que tener en consideración el incremento de los costes energéticos (gasolina, electricidad, gas), repercutiendo así en que el consumidor tenga un menor poder adquisitivo. Las claves de las importaciones de neumáticos SUV/4X4 provenientes del continente asiático ha sido la progresiva disminución del coste de los portes marítimos y fletes y el aumento de la gama que los fabricantes están realizando en este segmento. Además, los distribuidores están intentando cada vez más incorporar a su porfolio de marcas aquellas que provienen de Asia, más que nada para ofrecer a los clientes alternativas a los elevados precios que están fijando los fabricantes premium y que les permita garantir el margen necesario para la viabilidad de sus negocios”.

Al respecto, desde Apollo Vredestein argumentan que “la evolución del segmento refleja el parque vehículos, puesto que desde hace unos años los SUVs dominan en los rankings de matriculaciones. Si añadimos que en muchas ocasiones se trata del vehículo ‘principal’ del núcleo familiar y/o de un coche de empresa, es previsible que los cambios de neumáticos sean frecuentes y de allí la expansión del mercado. El mix del segmento SUV es muy favorable, siendo el 17” la llanta de acceso en estos vehículos. En las dimensiones UUHP (donde llantas 20” y hasta 22” son cada vez más comunes) las marcas Premium siguen muy fuertes debido al alto poder adquisitivo de los usuarios y la dificultad técnica a la hora de realizar un producto que corresponde a las prestaciones del vehículo. En el UHP, sobre todo cuando hablamos de SUVs ‘medios’ es evidente el crecimiento de las marcas Quality (e incluso Budget), como ocurre en todos los segmentos cuando se convierten en ‘mass market’. En un contexto económico y social complicado, con un mercado pool a la baja (y con unos porcentajes tan altos) es previsible que en diferentes proporciones esto se aplique a todos los segmentos, incluso a los más dinámicos. Creemos que la disponibilidad es la clave del desarrollo del segmento, ya que la demanda es fuerte en términos relativos (sobre el mercado) y absolutos (unidades vendidas)”.

A la hora de pronosticar la evolución del mercado español de reposición de neumáticos 4×4-SUV en el segundo semestre, unos expertos reconocen que “seguimos pensando que si no se produce ninguna circunstancia más, nos acercaremos a esa recuperación total durante el segundo semestre del año. De hecho, actualmente estamos ya inmersos en ese proceso de recuperación, aunque se esté produciendo lentamente. Nuestra previsión es que la dinámica de este año seguirá siendo de ligera recuperación de los niveles prepandemia. Podemos decir que se nos ha dilatado un año la recuperación esperada inicialmente”.

Otros especialistas también coinciden en que “de cara al segundo semestre haya una mejoría en la situación macroeconómica. Con ello, veremos el techo en el ascenso de los tipos de interés, el control de la inflación y la recuperación de la senda de crecimiento de la economía. Si esto sucede, es probable que el segmento recupere las unidades perdidas en el primer trimestre y logre cerrar el año en volúmenes similares a 2022 o con un ligero crecimiento”.

Y algunos expertos no olvidan que “estamos en un momento de incertidumbre. A lo que ya existía a nivel internacional, debemos sumarle la incertidumbre por los temas electorales y, sobre todo, la incidencia del tema climatológico que en el segundo semestre afecta de manera muy especial, por lo que con todo esto metido en la batidora, el pronóstico del mercado es complejo de saber”, dejando claro a todo el canal que “el neumático para SUV es una apuesta segura”.

PUEDE DESCARGARSE EL NUEVO NÚMERO DE LA REVISTA ‘EUROPNEUS’ PINCHANDO AQUÍ

(LEA AQUÍ MÁS REPORTAJES PUBLICADOS POR ‘EUROPNEUS’)

Neumáticos agrícolas: ¡Sequía en el campo… y en las ventas! (Reportaje)

Marcas Q&B.- ‘Efecto Stock’: bajan en sell in, suben en sell out (Reportaje)

Grupos y redes de talleres: inflación, con un ojo en los precios y ‘cien’ en la gestión (Reportaje)

Marcas premium de neumáticos: el alza de precios pasa factura (Reportaje)