Las ventas al canal de neumáticos UHP no paran de acelerar en España: rozan los cuatro millones de unidades a cierre de septiembre, lo que supone una subida superior al 40% y 1,2 millones más si se compara con los 2,8 millones de 2020 (año de pandemia)…, pero el dato relevante es que crecen ¡un 18% hasta septiembre y 605.000 unidades más que en 2019! (año comparativo más ‘real’), según Europool. Ventas con volumen y valor para el canal de venta, en un contexto de subidas de precios. De ahí el título “Subidas de precios… y ventas con valor” del reportaje de ‘EuroPneus’ en su ‘Especial Altas Prestaciones’ de la revista impresa, que ahora salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

La movilidad se acelera tras el fin del Estado de Alarma por el Covid-19 y el mercado español de reposición de neumáticos parece que vuelve a la normalidad. Sí, porque ni las diferentes subidas de precios aplicadas por los fabricantes a lo largo del año, dado el alza del coste de las materias primas (caucho, acero, petróleo, luz…) y del transporte (fletes incluidos), están frenando el aumento de las ventas de los neumáticos UHP (ultra altas prestaciones) con llantas grandes (17 pulgadas y superiores) y códigos altos (WYZ). Unas ventas con valor para toda la ‘rueda’ del canal de venta.

Las subidas de precios, como decimos, están a la orden del día en el mercado en general, y en el del neumático en particular, con las materias primas, el transporte… y hasta la luz, por las nubes. Pero la mejora del mix del parque automovilístico sigue conduciendo a un imparable enriquecimiento del mix de producto en el mercado español de reposición de neumáticos, con las ventas de cubiertas UHP de llantas de 17 pulgadas y superiores acelerando y generando valor para toda la cadena (fabricantes-distribuidores-talleres)… y para los conductores por la ‘rueda’ de ultra altas prestaciones que conllevan, en especial, a nivel de seguridad ‘vi-T-al’.

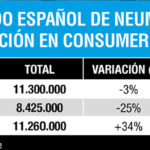

Según los datos de Europool, hasta septiembre, las ventas de neumáticos UHP en España rozan los cuatro millones de unidades, lo que supone 1,2 millones más si se compara con los 2,8 millones de 2020…

Sí, subidas de las ventas con valor al canal pues, a cierre de septiembre, el mercado español de reposición de neumáticos UHP acumula un incremento superior al 40%, con una cifra próxima a los cuatro millones de unidades, lo que significa más de 1,2 millones respecto a hace un año. No obstante, todo el sector tiene claro que la auténtica referencia para pulsar la evolución real del mercado no son los datos de 2020, condicionados por una pandemia históricaa, sino los cosechados en 2019 con un mercado más ‘normal’. Pues bien, los citados casi cuatro millones de unidades de neumáticos UHP vendidas al canal que se llevan este año hasta septiembre suponen también un crecimiento ¡del 18%! si se compara con los cerca de 3,4 millones de cubiertas UHP comercializadas entre enero y septiembre de 2019, es decir, ¡unos 605.000 neumáticos más que hace dos años!, según los datos de Euroopol, selecto club al que pertenecen los principales grupos productores que operan en Europa como Bridgestone, Continental, Goodyear Dunlop, Hankook, Cooper Avon, Apollo Vredestein, Michelin, Pirelli, Prometeon Tyre, Trelleborg, Marangoni, Nokian y el Grupo Sumitomo Rubber a través de su filial europea Falken Tire Europe.

Cifras apuntadas por Europool, a las que, para redondear la radiografía total del mercado real global en España, hay que sumar, como siempre recordamos, las ventas de neumáticos UHP que también comercializan la multitud de marcas que no pertenecen a él, como, por ejemplo, Yokohama, Kumho, GT Radial, Maxxis, Nexen, Triangle, Roadmarch, Giti, Petlas, Goodride, Toyo, Westlake, T, Z, Nankang, Ovation, Infinity, Interstate, Zeetex, Federal, Wanli, Blackstone, Jinyu, BlackLion…

Para más señas, las ventas de neumáticos de 17 pulgadas en el mercado español de reposición acumulan hasta septiembre una subida superior al 30% y las de 18 pulgadas y superiores se disparan por encima del 45%, respecto a 2020. Es más, por mix de marca, los neumáticos UHP crecen cerca del 40% en las premium; casi un 48% en las quality y rondan el 30% en las budget, aunque las diferencias en volúmenes siguen siendo siderales, con las primeras marcas superando los tres millones, seis veces más que las quality y siete respecto a las budget.

… Pero el dato relevante es que los cuatro millones de neumáticos UHP vendidos a cierre de septiembre suponen ¡un acelerón del 18% y 605.000 unidades más que en 2019!, cuando rondaron los 3,4 millones de cubiertas.

Subida con valor de los neumáticos UHP que también se aprecia en las cubiertas con tecnología RFT: a cierre de septiembre, las ventas en el mercado español de reposición superan las 250.000 unidades, unas 60.000 mil más que hace un año y unas 20.000 más respecto a 2019, con las llantas de 17 pulgadas creciendo sobre un 8% y las de 18” y superiores acelerando más del 25% y ganando por goleada en volumen. Ídem de ídem ocurre en los neumáticos UHP del segmento 4×4-SUV: como es lógico por el tipo de vehículo, los de 18” pulgadas y superiores se disparan más del 40% y doblan en ventas a los de 17”.

Neumáticos UHP: crecen en el sell out y aceleran a lo grande en el sell in

Y al analizar la evolución de las ventas de neumáticos UHP al usuario final (o, en argot, sell out) durante 2021 por canales -ver gráfico en página 39-, los datos de GFK, empresa especializada en estudios sectoriales de mercado, reflejan que, a cierre del primer semestre, las llantas de 17” no paran de crecer y ya ‘pesan’ un 22,4%, ganando un 2,1% respecto a hace un año. Tres cuartos de lo mismo ocurre con las ventas de neumáticos UHP de 18 pulgadas que, según GFK, acumulan hasta junio una cuota del 9,6%, un 1,6% más que en junio de 2020.

Según los datos de GFK en España, a cierre del primer semestre las ventas de neumáticos en llanta 17” ya tienen una cuota del 22,4% y las de 18 pulgadas ‘pesan’ un 9,6%…

Por canales de venta, como decimos, los datos de GFK a cierre de junio apuntan que los concesionarios copan las ventas de neumáticos UHP, con una cuota del 27,3% en llanta 17% y del 10,8% en 18”. Le siguen los autocentros, con un ‘peso’ del 24,7% en 17 pulgadas y del 10% en 18”; y muy de cerca los especialistas, con un 21% y 9,6%, respectivamente.

… Y por canales, los datos de GFK reflejan que los concesionarios copan las ventas en UHP con un 27,3% en 17” y un 10,8% en 18”, seguido de autocentros y especialistas.

En este contexto, al analizar la subida de las ventas con valor al canal (o sell in) de los neumáticos UHP (del 18%, como decimos, hasta septiembre, respecto al ‘normal’ 2019) en el mercado español de reposición dado el aumento de la movilidad y pese al alza de los precios, desde Michelin reconocen que “efectivamente, la evolución favorable de la situación sanitaria y económica en 2021 ha supuesto un impulso en la recuperación de la movilidad. Esta situación ha favorecido el mercado de reemplazo, donde nos hemos encontrado con un mercado que se ha reactivado más rápido de lo previsto impulsando las ventas. Esta fuerte demanda de neumáticos por parte de los consumidores, acompañada de unos stocks bajos, han sido las claves sobre la reactivación de las compras sell-in. En el caso del segmento UHP, otro factor de la aceleración es la llegada al mercado de reemplazo de aquellos vehículos que se matricularon entre 3 y 5 años atrás. Unos vehículos con un importante peso del 17’’ y más”.

Continental también analiza que “durante el primer semestre del 2021 se ha producido un crecimiento de las ventas Sell- In importante, muy por encima del año 2020. Realmente, para ser estrictos y realizar una comparación consistente, y así evitar el efecto de los dos meses y medio de confinamiento duro, deberíamos realizar la comparación con el 2019. En este caso, los datos también son muy positivos, ya que el Sell-In prácticamente ha tenido el mismo volumen, con la diferencia que en 2019 no había ningún tipo de restricción. Si realizamos un zoom en el segmento de Altas Prestaciones o UHP, los resultados son más esperanzadores con un crecimiento importante. Para explicar esta evolución, tenemos que considerar dos aspectos importantes. El primero tiene que ver con un inicio de año donde los niveles de inventario de los diferentes actores del mercado eran muy bajos, lo que ha impulsado el crecimiento de las ventas. Esta evolución se ha impulsado en la incertidumbre en el suministro y el incremento de precios, que ha acelerado la demanda en diferentes momentos del semestre. Por otro lado, el incremento de UHP es un fiel reflejo de las estadísticas de matriculaciones durante los últimos años y de la evolución de la industria de la automoción en general. En nuestras carreteras cada vez se puede ver vehículos más grandes, pesados y potentes. El comportamiento del Sell-Out durante el primer semestre ha sido diferente respecto al Sell-In. El inicio del año, con las consecuencias de la pandemia que obligaron a las autoridades a limitar la movilidad, han retrasado la recuperación. Actualmente, el Sell-Out muestra una recuperación paulatina y corrige esa divergencia frente al Sell-In. Esperamos que al final del año las cifras de Sell-Out acabe en un volumen similar al del cierre en 2019. Este hecho sería un aspecto muy relevante y una señal clara de que el 2022 podría ser el año de la recuperación de la normalidad. Las diferencias en UHP, como indicábamos en el Sell-In, son de una recuperación un poco mayor que tiene que ver con el cambio en la estructura del parque de los últimos años”.

A rueda de ello, Yokohama, por su parte, apunta que “el usuario habitual de UHP se ha visto menos afectado por la crisis económica y, aunque teletrabaje en parte, cuando se desplaza a su trabajo lo hace en vehículo privado, y también ha activado mucho su movilidad vacacional y de fin de semana. Por lo tanto, aunque los precios suban, la necesidad del producto acelera su sell out, lo que a su vez se traslada al sell in por la poca disponibilidad de este tipo de neumático en los stocks de los talleres”.

Desde Goodyear también reconocen que “en general, el mercado presenta una fuerte recuperación post-covid debido al aumento de la movilidad, especialmente en el vehículo particular. Con esa base, los segmentos de mayor valor presentan un comportamiento mejor que el mercado, continuando así con la tendencia que ya estaba en marcha antes de la pandemia y que el Covid cortó temporalmente. Llevamos muchos años previendo esta tendencia, con el aumento del mix de llantas en el parque de vehículos, la proliferación y mayor cuota de mercado de los vehículos SUV y también con el éxito de productos como los todo tiempo, que también tienen una penetración mayor en llantas grandes. Esas son las claves de esta mejoría, viniendo de un año atípico como fue el 2020, y nuestras previsiones son que continúe esta tendencia de cara a los próximos ejercicios”.

En Pirelli apuntan que “previo al alza de precios por parte de los fabricantes, incremento de costes logísticos y de materias primas, y de la falta de disponibilidad en el mercado que ha causado el ‘parón’ generado por la pandemia, se ha producido un incremento derivado, en gran medida, del anticipo de pedidos por parte de los distribuidores, que han logrado con ello esquivar, en cierta medida, los contratiempos recién apuntados. ¿Subidas de precios? Pirelli ha aplicado unos incrementos promedio ligeramente superiores al 5% respecto a las referencias de diciembre de 2020. En general, aunque la velocidad de sell out es notablemente inferior a la de sell in (alrededor de siete puntos porcentuales), las cubiertas UHP de 18” y superiores están experimentando un crecimiento importante en 2021 En este fenómeno concurren diversos detalles, sobresaliendo especialmente los repuntes del parque automotriz de los últimos tiempos, con una flota renovada y calzada con cubiertas con mayor medida y carga tecnológica, una demanda que se encuentra ahora en sus primeros reemplazos”.

Al respecto, Bridgestone destaca que “el aumento de costes logísticos ha penalizado principalmente a aquellas marcas no presentes en el Europool. El crecimiento a nivel sell in está influenciado por muchos factores, desde la creación de stock en los distribuidores, hasta un crecimiento de la demanda sell out. El mercado de neumáticos se está enfocando claramente al segmento UHP ( llanta 17 y superior), debido, entre otros factores, a la composición del parque de vehículos en España. No en vano, los vehículos más modernos, que estadísticamente realizan más kilometraje, montan normalmente las llantas más grandes”.

De similar opinión se muestran en Hankook: “El aumento de venta en sell in se debe a que los clientes finales han aumentado la movilidad y ante unas ventas tan activas en los meses de primavera y verano, por ello la acumulación de stock se ha hecho algo más habitual, sobre todo en previsión de aumento de ventas en los meses venideros. La subida de precios ha estado provocada por el alza de la materia prima y transporte, y Hankook ha tratado de minimizar el impacto en el movimiento de precios final”.

Desde Cooper consideran que “al no ser esta una crisis económica como tal, sino forzada por la pandemia, hemos creído siempre que, una vez que desaparecieran las limitaciones a la movilidad que causaron la caída histórica del mercado, el mercado repuntaría a sus niveles normales. Y así está siendo. Tras recuperar la normalidad en las fábricas, la distribución ha hecho, y sigue haciéndolo, un esfuerzo por reponer sus stocks, puesto que durante la pandemia se vaciaron los almacenes. Esto, junto con las numerosas compras anticipadas que provocó el anuncio de la subida de precios, explica esta remontada en el sell in. ¿Subidas de precios? Hemos aplicado una subida del 2 % ponderado. Consideramos que, en estos momentos, aún hemos de contener en lo posible el incremento de los precios para ayudar a nuestros clientes.”

En Nexen señalan que “la situación actual está siendo muy favorable para la automoción (en lo relativo a reparación y mantenimientos): mayor movilidad con una mayor tendencia a turismo nacional y desplazamientos por carretera, puesta a punto de vehículos, sustitución de piezas (incluyendo neumáticos), etc… esto hace que, a pesar de incrementos de precios debido a materias primas y transporte, estemos viviendo resultados positivos. También hay que destacar los problemas de algunos fabricantes a la hora de suministrar las medidas que demanda el mercado, bien por problemas logísticos o de producción. Algunos como Nexen Tire, con mayor flexibilidad en la producción, nos estamos adaptando más rápidamente a la situación actual. En lo relativo a subidas de precios, se han comunicado una a principios de año (febrero) y otra el pasado mes de julio, ambas entorno al 6% y debido a los incrementos de las materias primas y de los costes logísticos”.

Neumáticos UHP: evolución del mix de marca en turismo y 4×4-SUV

Al analizar la evolución de los neumáticos UHP tanto para turismo como para SUV a nivel de mix de marca, en el mercado español de reposición, desde Michelin subrayan que “en el caso de las Altas Prestaciones, 17”+ es el segmento que menos ha sufrido la crisis. Nos encontramos con un parque donde cada vez se imponen más las llantas de gran diámetro, añadimos la fuerte evolución del segmento SUV, segmento que crece con más fuerza dentro del parque de turismo y camioneta. Y si añadimos que, además, es un segmento donde las marcas premium dominan el mercado -incluimos All Season-, consolidando su peso, en calidad y seguridad, Otro de los puntos que ha impulsado el mercado de reposición, ha sido la escasez de semiconductores lo que ha obligado a parar la producción de automóviles, situación que se irá retomando poco a poco, aunque estiman que no se solucionará hasta finales de 2022”.

En Yokohama también reconocen que “a la gama UHP se le exige un mayor compromiso en calidad que a otras, y ahí las marcas Premium, por dicha calidad y por disponibilidad dimensional, tenemos más demanda. Además, aunque el incremento de precio nos afecta a todos, las marcas económicas se han visto más perjudicadas porque los precios logísticos crecen de forma absoluta y no proporcional al valor de lo transportado. Por lo tanto, los precios entre Premium, Quality e incluso Budget se han acercado bastante entre ellas. Y por poca diferencia, el profesional tiene claro que prefiere montar Premium para ofrecer lo mejor a su cliente”.

Algunos expertos pronostican que el cierre de las ventas de neumáticos UHP en 2021 “continuará la tendencia actual, con crecimientos superiores al 10% comparado con 2019”.

Desde Continental enfatizan que “el mercado UHP sigue dominado por los principales fabricantes y marcas premium. Estos productos requieren de mayor calidad, inversión en innovación tanto en compuesto como en el diseño del dibujo de las bandas de rodadura. Son productos que solo se diseñan y producen por los fabricantes con mayor experiencia y con más recursos para invertir en I+D+i. Es complicado que un fabricante de los denominados de bajo coste o “low-cost”, por muy orientado que este al producto de calidad, pueda invertir miles de millones de euros en nuevos compuestos y dibujos para competir en prestaciones con fabricantes premium en los segmentos de UHP. Básicamente porque en muchos casos las inversiones son equivalentes a la facturación de estos fabricantes más modestos. Podemos ver que más del 65% en llanta 17-18 de las ventas en SellOut están dominadas por las cinco marcas premium y en llanta 19% y superior este porcentaje supera el 75%. Mientras que en el segmento no UHP estas marcas no llegan ni de lejos al 50% del mercado. A medio plazo, es posible que las segundas marcas de los principales fabricantes vayan ganando cuota en llanta 17 y con el tiempo, veamos a otros fabricantes competir en esta llanta. Los neumáticos más grandes seguirán siendo el refugio de aquellos que sean capaces de seguir innovando y generando producto con prestaciones más eficientes”.

Nexen analiza que “la tendencia del mercado, como resultado de las dificultades e incrementos de coste de importaciones asiáticas, es la siguiente: marcas con total o alta dependencia de fabricación en Asia, están viéndose perjudicadas, en beneficio de otras marcas con menor dependencia de fábricas en Asia, como, por ejemplo, Nexen, que gracias a la fábrica en Europa estamos siendo capaces de satisfacer las necesidades del mercado”.

Para Pirelli, “en comparación con las cifras de 2020, el peso de la marca Premium respecto al mercado total se mantiene. Ahora bien, en el segmento SUV las primeras marcas caen dos puntos porcentuales respecto al último ejercicio, un decrecimiento que se reparten las firmas middle y budget”.

En Goodyear Dunlop recuerdan al respecto que “el neumático UHP requiere de altas prestaciones y el nivel de desarrollo actual es muy alto. Tal es la exigencia que nos marcamos por mejorar nuestros productos que a pesar de que nuestro producto estrella en este segmento, el Goodyear Eagle F1 Asymmetric 5 se presentó en 2019, ya estamos trabajando en su evolución para hacerlo aún mejor. El tipo de consumidor que monta neumáticos UHP valora las prestaciones y la calidad. Esto hace que Premium mantenga su peso dentro del mercado, siendo claramente el principal tipo de marca en este segmento”.

A su vez, desde Cooper apuntan que “tras el fin del estado de alarma, las ventas de neumáticos UHP han cogido velocidad, siguiendo la tónica del resto del mercado. Así, a cierre del mes de julio, en turismo, en altas prestaciones, las marcas premium han crecido más del 45%, las quality, más del 50% y las budget experimentan un incremento que supera el 30%. En 4×4-SUV, por mix de marca, las premium aumentan en un 40 % y las quality, un 50 %, aunque debemos recordar que las primeras doblan en volumen a las segundas marcas”.

Bridgestone también indica que “aunque el mercado de neumáticos UHP sigue siendo un mercado marcadamente premium, cada vez veremos una mayor presión por parte de las marcas del segmento Mid, sobre todo en las llantas de 17”.

No duda Hankook que “la marcas premium seguirán en las primeras posiciones de este tipo de neumáticos, pues la tecnología aplicada en el desarrollo de neumáticos UHP no está al alcance de todos. En el caso de Hankook, en el primer semestre del 2021, las ventas globales de neumáticos de 18 pulgadas o más representaron el 38 % del total de todas nuestra ventas de neumáticos para turismos y SUV´s, con un aumento interanual de 5,4 puntos porcentuales. El volumen total del mercado español de reposición de neumáticos UHP, tanto vía Europool, como importaciones, es más de un 35% del total, aproximadamente”.

Como broche, a la hora de señalar las claves para que el segmento de neumáticos UHP siga acelerando en ventas, a nivel de sell in y de sell out, en el último trimestre, y cuál es el pronóstico para el cierre global del mercado de cubiertas UHP en 2021, la mayoría de expertos del sector consultados por ‘EuroPneus’ coincide en que “los riesgos existentes actuales tienen que ver con la pandemia y las consecuencias de las nuevas variantes, la escasez de materias primas y la escalada de precios (en automoción especialmente preocupante la falta de semiconductores que amenazan la producción de vehículos), los problemas existentes en los costes logísticos y el riesgo de una recesión global con ejercicios de una alta inflación. No obstante, el comportamiento del mercado en el primer semestre de UHP no da motivos para el optimismo. Esperamos que las cifras se confirmen y que cerremos el ejercicio con unas cifras que superen los datos del cierre del 2019 en UHP. Creemos que sería muy positivo cualquier incremento del mercado por encima del 5% con respecto del 2019 que indicaría a nuestro entender, un crecimiento plano teniendo presente el cambio de estructura del parque móvil”.

Algún experto argumenta que “las claves que acelerarán las ventas estarán marcadas tanto por los stocks de los clientes, que se encuentran con niveles de stock normales e incluso bajos en algunos casos. Si a esta situación la acompañamos con la llegada al mercado de reposición, de vehículos matriculados de hace 3-5 años, donde las matriculaciones fueron muy altas. Todos estos puntos serán la clave que permitirá que el sell out siga activándose, tirando fuerte del sell in. En cuanto al pronóstico de cierre, pensamos que el mercado de UHP estará en torno al 30% sobre el 2020, siempre y cuando las condiciones sanitarias nos lo permitan”.

Otros pronostican que “el mayor valor añadido de los neumáticos, así como la composición del parque continuarán empujando este segmento. Estimamos que el cierre de UHP en 2021 seguirá la tendencia actual, con crecimientos superiores al 10% comparado con 2019”. Y algunao finaliza añadiendo que “el mercado puede acelerarse si la climatología empeora antes de diciembre, ya que obligará a muchos usuarios, hasta ahora reticentes a ello, a cambiar sus neumáticos”.

PUEDE DESCARGARSE EL NUEVO NÚMERO DE LA REVISTA ‘EUROPNEUS’ PINCHANDO AQUÍ: ‘ESPECIAL ALTAS PRESTACIONES’