“Más ventas y valor en la ‘tormenta perfecta'”. Así titulamos nuestro reportaje sobre la evolución y tendencias de las marcas de neumáticos Quality&Budget en el mercado español de reposición, publicado en la revista ‘EuroPneus’ en su reciente número impreso 274 de junio. Unas marcas Quality (segundas marcas o marcas de calidad) que a cierre de mayo crecen un 12% con más de dos millones de neumáticos, mientras las Budget (terceras marcas o económicas) aceleran casi un 15% con cerca de 1,5 millones de unidades, según los últimos datos de Europool. Radiografía del mercado de marcas Q&B que salta ahora del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

En plena ‘tormenta perfecta’, como los expertos bautizan toda la rueda de incertidumbres que nos rodean (guerra Rusia-Ucrania, problemas de suministros, cadena de subidas de precios en cadena con más inflación y los usuarios con menos renta disponible…), las segundas y terceras marcas de neumáticos (Quality&Budget en el argot) están aprovechando la coyuntura para aumentar su volumen y valor de ventas en el mercado español de reposición, con subidas del 12% y 15%, respectivamente, a cierre de mayo, según Europool.

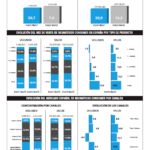

Pese a toda una ‘rueda’ de incertidumbres (económicas, sanitarias, políticas…), el mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV) cerró 2021 con una cifra próxima a 15,2 millones de unidades comercializadas al canal y un subidón del 25%, es decir, 3,1 millones más respecto a los 12,1 millones de 2020 (año de pandemia), pero, lo más importante, unas 300.000 cubiertas más comparado con los 14,9 millones de 2019 (año más ‘real’). En este contexto alcista, según los datos de Europool (sell in o ventas al canal), y dentro de consumer, las marcas Q&B crecieron cerca del 21% en 2021 hasta rozar los seis millones de unidades.

Pues bien, pese a la citada ‘tormenta perfecta’ que sufrimos a nivel mundial, con los datos de Europool recién salidos del horno en la mano, ‘EuroPneus’ les detalla que, a cierre de mayo, y dentro del segmento consumer (turismo, furgoneta y 4×4-SUV), las marcas Quality (calidad a buen precio) crecen un 12% en el mercado español de reposición con más de dos millones de cubiertas y las Budget o económicas aceleran casi un 15% con cerca de 1,5 millones. En cuanto al valor, las segundas marcas también suben su mix de producto, pues las llantas de 17 y 18 pulgadas o superiores se disparan un 23% y 19%, respectivamente. Ídem se aprecia en las terceras marcas, acelerando casi un 25% en llanta 17” y más del 40% en 18” o superiores.

En España, a cierre de mayo, las marcas Quality crecen un 12% con más de dos millones de cubiertas y las Budget suben casi un 15% con cerca de 1,5 millones. En cuanto al valor, las segundas marcas también suben su mix de producto, pues las llantas de 17 y 18 pulgadas o superiores se disparan un 23% y 19%, respectivamente. Ídem se aprecia en las terceras marcas, acelerando casi un 25% en llanta 17” y más del 40% en 18” o superiores, según Europool.

En cuanto a las ventas al usuario final (o sell out), los datos de GFK – ver pág. 16 del número de junio de la revista EuroPneus- recogen que, dentro del mercado español de reposición de neumáticos consumer, las Quality crecieron en volumen (de una cuota del 17,5% en 20120 al 17,6% en 2021) pero bajaron en valor (de 16,4% a 15,5%), mientras que las Budget cayeron en ambos casos (del 25,2% al 24,3% en volumen y del 16,3% al 15,9% en valor.

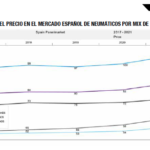

En este contexto, al analizar las claves principales de esta tendencia alcista en volumen y valor de las marcas Q&B en plena ‘tormenta perfecta’, la mayoría de los expertos consultados por ‘EuroPneus’ deja claro que “realmente, en 2021 el mercado que más creció fue el premium, aunque el segmento de Q&B se benefició de una progresión positiva que hubo en 2021. Sí es cierto que la crecida estuvo enfocada en el segmento Quality y no en el Budget, que se vio afectado por las dificultades en la logística. El mercado Q&B, sobre todo el Quality, aborda una relación calidad precio que está impulsando su crecimiento en épocas de crisis. También porque el segmento Budget, y con los incrementos de los costes logísticos, se ha posicionado en algunos casos en niveles de precios más cercanos al Quality y en esta situación, el consumidor se decanta más por el Quality, un neumático con mayores prestaciones. Además, el crecimiento de este segmento se debe también en parte a un crecimiento de la oferta de la gama, con una evolución muy positiva en llantas 18”+ o con la aparición de las All Season”.

No obstante, otros expertos del sector destacan que “hay que tener en cuenta un factor importante en el desarrollo de estos segmentos: el precio del producto. Sin duda alguna, el usuario final es muy sensible a él y frente a una situación salarial inestable, debe recurrir a consumir otra serie de productos de menor precio. Pero esta situación también está ocurriendo en otros sectores, y otros productos, siendo las causas las mismas: el incremento de precios y la pérdida de poder adquisitivo del usuario final”.

A rueda de ello, otros especialistas del sector reiteran en que “el segmento del mercado budget (Europool) ha tenido el peor comportamiento del mercado tanto en sell in como en sell out. Esta tendencia ya la vimos durante el 2020 y se ha repetido en 2021” y argumentan que “ls principales razones podrían estar en los problemas de suministro que están forzando a las compañías multimarca a reforzar sus producciones de primeras marcas en detrimento de las marcas budget. Por el contrario, las marcas quality son las que mejor supieron sortear la crisis y las que mejor comportamiento han tenido en el 2021”. Es más, inciden en que “a nivel de sell in, las marcas Q&B han crecido por motivos de falta de producto de las marcas chinas y la subida de los fletes marítimos, quedándose más caras y, por eso, muy cerca en precio de las segundas marcas europeas y las marcas coreanas. A nivel de sell out, las marcas Q&B han bajado principalmente porque los fabricantes, por falta de producción, priorizan la fabricación de marcas premium frente a sus marcas de segunda línea, y en las que algunas de éstas incluso fueron retiradas del mercado”.

Marcas Q&B: claves del acelerón en plena ‘tormenta perfecta’

Como decimos, a todas las incertidumbres de 2021, en 2022 se ha sumado la Guerra Rusia-Ucrania, y, como reiteramos, las marcas Q&B están aprovechando la ‘tormenta perfecta’ para acelerar en ventas y valor. Así, desde Michelin reconocen que “en este inicio de año, el mercado Quality sigue con una buena dinámica, que también se ve beneficiada porque las subidas de precio llegan con cierto decalaje en este segmento, antes que al segmento premium. El mercado Q&B ha estado sufriendo subidas de precios que propician la anticipación en las compras y, en consecuencia, generarán el incremento de los stocks. A nivel de sell out, observamos que las subidas de precio en sell in se acompañan de subidas también en sell out. Esto hace que el consumidor se esté derivando al producto Budget. El mercado Q&B, principalmente el Quality, tiene una tendencia al alza y esta se replica en todos los segmentos: All Season, HP/UHP y RFT. Vemos una oportunidad de crecimiento de esas matriculaciones de hace 3/5 años que están cambiando los neumáticos, lo mismo que pasa en el mercado Premium. El Q&B refleja un interés y una evolución muy positiva del segmento All Season, igual que en el resto de segmentos.”.

Para Top Recambios, distribuidor de marcas exclusivas para España como CEAT, Goodride, Lanvigator, Radar, Davanti… “Es importante analizar los datos de sell in y de sell out de manera conjunta. En esta primera parte del año ha habido un movimiento ‘más importante’ en el sell in debido a los diferentes y sucesivos incrementos en los precios de los fabricantes, que no se han visto reflejados en el sell out. Sin duda alguna, en la situación que atravesamos, los niveles de inflación afectarán de manera importante en la segmentación de producto que el usuario compre y, sin duda, el reflejo será un descenso del segmento premium para un mayor desarrollo en Q&B. ¿Subidas de precios? Asistimos a una situación sin precedentes, en las que las subidas de precios se están produciendo sin una correlación directa entre causa y efecto. Pero no solo en los neumáticos, hay otros muchos productos y/o servicios que están en la misma situación: la pregunta es: ¿subida de precios justificada o especulación? Se anuncian subidas y antes de que éstas se lleven a cabo, se anuncia la siguiente: es importante tener en cuenta que el mercado tiene una elasticidad determinada, y ya se sabe que cuando ese punto se sobrepasa, es un punto de no retorno. Para Top Recambios, las marcas Q&B son segmentos de oportunidad, y trabajamos de manera muy activa para mejorar nuestro stock y ser lo más competitivos en precio de venta, como las dos palancas fundamentales para mejorar los resultados del año anterior”.

Desde Cooper analizan que “el arranque del año ha mantenido la tónica de 2021, algo atenuada. Existe ahora ese otro elemento, la guerra de Ucrania, que está tensionando todos los mercados, con una escalada general del IPC y de los precios de la energía. Por el momento, las ventas en quality se mantienen en positivo por las compras anticipadas de la distribución tanto para evitar las subidas de precios como para reponer stock, así como por el retorno de la plena movilidad y aprovechando la falta de producto asiático. En cuanto a las cuotas, en turismo, las quality copan el 25 % del mercado; en 4×4; un 30 % y en furgoneta, otro 30 %. ¿Subidas de precios? Dada la situación actual, con una guerra tensionando todos los indicadores económicos, con costes energéticos y de materias primas desbocados y el IPC a niveles no vistos desde hace décadas, no son descartables nuevas regularizaciones de precios a lo largo del año. En concreto, para nuestras marcas Cooper y Avon, con fecha de 1 de mayo, hemos aplicado un incremento de entre el 5% y el 7%, en función del segmento, y en las líneas de productos de invierno, entre el 7% y el 9%”.

En Continental señalan al respecto que “en términos generales de Sell In lo que podemos ver es una mejora de los datos acorde a los incrementos del mercado. Mientras que el año pasado las marcas Quality fueron las que mejor resultados tuvieron, este año las marcas Budget se han sumado a la tendencia y muestran un comportamiento positivo. El incremento continuo de los precios está produciendo que haya cierto traspaso de la demanda hacia estas marcas más económicas y actualmente tiene un mayor crecimiento que las marcas premium. Respecto al incremento de los precios en la situación actual es complicado prever cual va a ser la evolución a medio plazo. Los elementos que generan incertidumbre e incremento de costes en el mercado siguen activos, tales como la guerra en Ucrania o el cierre de puertos en China. Además, se mantienen el coste alto de materias primas, los altos los costes energéticos, problemas de transporte marítimo y terrestre y una fuerte presión inflacionista en la zona Euro.”

Euromais, distribuidor de marcas como Mazzini, Westlake…, también reconoce que “el inicio de 2022 ha sido muy bueno para las marcas Q&B, ya que han crecido en cuota de mercado, debido a la demanda del consumidor final, muchas veces en detrimento de las marcas premium, debido a la gran diferencia de precios. Pero, aun así, en nuestro caso, las diferencias de ventas en las cuotas entre ambos segmentos no fueron significativas (2% a 4%). ¿Subidas de precios? Como no podemos absorber los costes de logística y el aumento de precios de los fabricantes, también hemos monitoreado este aumento y lo trasladamos a los precios deventa. Pensamos que seguirán subiendo los precios hasta finales del verano. Después de eso, dependerá de la situación económica mundial y de la guerra”.

Desde Hankook/Laufenn analizan que “el incremento en este segmento de marcas está basado en varios aspectos. Por un lado, un aumento evidente de la movilidad tras el largo periodo de restricciones provocadas por la pandemia, que además viene soportado en el dato del aumento, prácticamente en las mismas cifras, del consumo de combustibles respecto a las fechas determinadas de años anteriores (13,1 % 2021 vs 2020 y 10,6 % en el primer trimestre del 2022 respecto al mismo periodo del 2021). Por otra parte, ha habido un aumento considerable del parque de vehículos usados respecto a los nuevos, que desemboca en un incremento en la antigüedad del parque móvil que elije este tipo de marcas Q&B (2,3 vehículos de VO vs nuevos en 2021, 9% más de ventas 2021/2020 y el 60% del parque ya con más de 10 años de antigüedad). Todo lo anterior, unido a cifras muy altas en la inflación en los últimos meses y que también afecta a la inflación subyacente, inclina la decisión de compra hacia este tipo de neumáticos, lo cual hace que los distribuidores, anticipándose a la respuesta del mercado, opten por este segmento para poder atender la demanda del consumidor. El arranque de estas marcas en 2022 es progresivamente alentador y alcanzan ya una cuota en turismo, furgoneta y 4×4/SUV superior al 40% porque, aunque las circunstancias que condicionan la evolución de la economía y el sector no son favorables, motores de nuestra economía como el consumo privado, la contratación, el turismo externo e interno etc. dan señales por el momento de reactivación fuerte, en los que el mercado de neumático siempre ha sido un signo inmediato de esas influencias”.

Tiresur, distribuidor multimarca y multisegmento de marcas como Triangle, Giti o GT Radial, argumenta que “la remontada de las marcas Q&B se debe, fundamentalmente, a las nuevas tendencias del mercado, el cual ya acepta y demanda este tipo de producto. Si hablamos de marcas única y exclusivamente europeas, vemos cómo el incremento de los costes de transporte que viene afectando, en mayor medida, a las marcas de importación hace que las marcas Q&B europeas ganen momentáneamente en competitividad. Este hecho se revertirá poco a poco, dado que los costes de los fletes vienen reflejando una contención en sus precios y que existe poca disponibilidad de producto Q&B europeo, situando a las marcas de neumáticos de importación como una opción más competitiva y, sobre todo, disponible de manera continuada. En el sell in, las subidas a las que hace referencia Europool son consecuencia de los anuncios continuados sobre el incremento de los costes. ¿Subidas de precios? El aumento del coste de los productos del día a día ya es una realidad. La inflación se sitúa actualmente en el 9%. No es de extrañar que con estos incrementos generalizados, veamos nuevas subidas en el sell out en los próximos meses, una vez que se hayan aplicado al sell in ”.

En Nexen recalcan que “los tiempos convulsos que estamos viviendo afectan enormemente al mercado de neumáticos. Los elevados costes de transporte y materias primas, así como los desajustes en las cadenas de suministro, han hecho que la evolución, comparando un año contra otro, nos dé resultados muy dispares. También hay que recordar que los datos son provenientes de Europool, donde no se tiene en cuenta a los fabricantes que no fabrican en Europa, y que debido a la situación de costes de transporte se han visto más afectados, reduciendo su presencia en Europa y por lo tanto favoreciendo a los fabricantes que si cuentan con fábricas en Europa, sobre todo marcas Q&B. En cuanto a los datos de GFK, en lo relativo al sell out, sí que se tienen en cuenta todas las marcas que están presentes en el mercado, tanto Europool como importaciones. Las marcas más afectadas por la situación de costes de transporte, materias primas y desajustes en la cadena de producción y suministro han sido las Q&B mayoritariamente, de ahí las diferencias con un año como el 2019. ¿Subidas de precios? Nexen ha anunciado hasta la fecha dos subidas de precios en 2022?”.

En Bridgestone también reconocen que “el contexto de incertidumbre económica y aumento de precios en el que nos encontramos, sumado al reposicionamiento en precio de las principales marcas Premium, ha hecho que el arranque del año haya sido favorecedor a las marcas Q&B, en especial al segmento Quality, afectando a todos los segmentos de producto, en especial al turismo. La evolución de las marcas Q&B en este 2022 ha sido más moderada en las categorías HP/UHP, all season y RFT en comparación a la evolución en el mercado general. Desde Bridgestone estamos intentando ajustar lo máximo posible y evitar una subida excesiva en los precios de las marcas Q&B. Aun así, durante este año la subida ha sido del 12%”.

Por su parte, NEX, distribuidor de marcas exclusivas como Kleber, Maxxis… reconocen que “las marcas Q&B están creciendo el doble de lo que lo hacen las marcas Premium. Ya suponen un 62% del mercado en lo que va de año. Es lógico, porque el mercado está impactado por un aumento de los precios que afecta sobre todo a las marcas premium, que además están teniendo en algunos casos problemas de abastecimiento. Es la tormenta perfecta para que el segmento más económico gane en peso en el mercado.. El peso en altas prestaciones de estas marcas todavía tiene mucho por recorrer. Las marcas premium aún ostentan casi el 60% del protagonismo en el mercado; más de un 80% si centramos la mirada en el producto All Season. Es evidente que el valor que le conceden a estos segmentos se traduce en el mercado y en su comportamiento. Es algo diferente en camioneta, donde las marcas Q&B, que han sufrido crecimientos importantes en los últimos años, son las ganadoras.. ¿Subidas de precios? No parece que esta escalada vaya a parar a medio plazo. Ya sabemos que junio trae consigo nuevos incrementos y ronda la idea de que no será el último crecimiento que veamos.”

Desde Grupo Zenises (marcas Z, Westlake y T, principalmente) apuntan que “el mercado, por la situacion de incertidumbre, se adapta a la disponibilidad de producto; esto está influyendo de manera muy directa sobre la venta en marcas quality, las cuales están teniendo su momento. El mercado tiempo atrás viene experimentando crecimientos en cuanto a cuota de mercado del segmento budget.Las marcas budgets recuperarán cuota de mercado debido a mejor servicio y precios más estables y las quality se mantendrán con crecimientos moderados frente a las budgets. ¿Subidas de precios? No es fácil decir cuándo se frenarán las subidas: no solo el sector del neumático está sufriendo los problemas del petróleo, gas, electricidad, guerra Ucrania-Rusia…, Pensemos más en parar la guerra; luego esto provocara una estabilidad que los mercados necesitan”.

PINCHE AQUÍ PARA DESCARGARSE EL ÚLTIMO NÚMERO DE LA REVISTA‘EUROPNEUS’

(LEA AQUÍ MÁS REPORTAJES PUBLICADOS POR ‘EUROPNEUS’)

Neumáticos agrícolas en España: caen las ventas, ¡suben los precios y el valor! (Reportaje)

Neumáticos Dos Ruedas en España: sell in y sell out ruedan como una moto (Reportaje)